Налоги на недвижимость в Испании

МУНИЦИПАЛЬНЫЙ НАЛОГ НА НЕДВИЖИМОСТЬ

IBI (Imbuesto Sobre Bienes Inmuebles)

Все мы знаем о муниципальном налоге на недвижимость IBI (Imbuesto Sobre Bienes Inmuebles), который оплачивает собственник по состоянию на 1 января отчетного года. Размер налога составляет в среднем 0,4%–1,10% от общей кадастровой стоимости объекта недвижимости, и с его начислением не возникает никаких проблем. Квитанция об оплате налога ежегодно приходит по почте на адрес купленной недвижимости, а списание средств с банковского счета происходит автоматически.

В данной статье мы описываем два скрытых налога, связанных с приобретением и владением недвижимостью в Испании, а именно о доначислении налога на переход права собственности ITP (Impuesto de transmisiones Patrimoniales) и общегосударственном ежегодном налоге на вменённый доход по факту владения недвижимостью, или, иначе говоря, подоходном налоге для нерезидентов IRNR (Impuesto sobre la Renta de no Residentes sin establecimiento permanente).

Почему же данные налоги именуются «скрытыми»? Потому что в процессе покупки объекта недвижимости, и даже после её покупки, никто не предупредит вас об обязанности оплаты этих налогов, а последствия этого могут быть очень суровы. Суть этих налогов заключается в следующем…

ДОНАЧИСЛЕНИЕ НАЛОГА ПОСЛЕ ПОКУПКИ НЕДВИЖИМОСТИ

ITP (Impuesto de transmisiones Patrimoniales)

В Испании, после подписания договора купли-продажи недвижимости (купчей) у нотариуса, нерезиденты обязаны оплатить налог на передачу права собственности ITP (Impuesto de transmisiones Patrimoniales) из расчета от 6% до 10% от рыночной стоимости покупаемого объекта, в зависимости от автономной области, где находится недвижимость. Вроде бы все просто, но на практике часто возникает следующая неприятная ситуация.

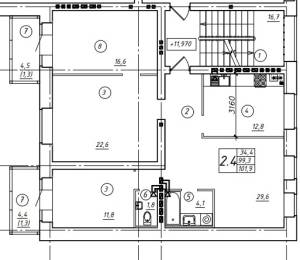

Вы покупаете квартиру, выставленную на продажу за 100.000 €, при этом, её рыночная стоимость составляет тоже 100.000 €, но в купчей, по какой-то причине, указана сумма продажи 50.000 €. Если налог с этой суммы в вашей автономной области 10%, то вы заплатите 5.000 € налога, что будет неверно с точки зрения испанского налогового законодательства, так как налог должен быть оплачен с учётом рыночной стоимости объекта недвижимости.

Согласно статье 134 “Основного закона о налогообложении в Испании”, налоговый орган имеет право на проверку договора купли-продажи недвижимости на предмет правильности оплаты налога при переходе права собственности. Если стоимость объекта недвижимости, указанная в договоре купли-продажи, явно ниже его рыночной стоимости, то может быть назначено налоговое расследование с целью проверки правильности оплаты этого налога.

При доначислении налога региональная налоговая инспекция оценивает проданную недвижимость путём умножения её кадастровой стоимости на коэффициент, который определяется каждый год отдельно для каждого муниципалитета. Например, в 2015 году в Аликанте коэффициент составлял 2,22. То есть, если вы приобрели недвижимость в Аликанте с кадастровой стоимостью 100.000 € и желали бы избежать доначисления, значит заявленная цена купли-продажи должна быть равной или превышать 222.000 €. Сейчас стоимость продажи вычисляется при помощи специальных таблиц. На практике было много случаев когда цена купли – продажи не превышала кадастровую стоимость и мы рекомендовали покупателям завышать заявленную стоимость в купчей, пытаясь приблизиться к необходимому показателю.

По окончании расследования собственнику приходит письмо-уведомление с изложением оснований и результатов проверки, а также с требованием оплатить указанную сумму налога на разницу между рыночной стоимостью объекта недвижимости и стоимостью указанной в договоре. На рассмотрение этого письма собственнику дается 1 месяц, и он не должен пропустить этот срок, который исчисляется с момента официального уведомления, то есть получения письма.

Последствия неуплаты доначисленного налога

Если в течение этого срока со стороны собственника нет никакой реакции, он пропускает срок на подачу апелляции. Налоговый орган при этом считает, что он согласен с доначисленной суммой и автоматически снимает деньги с его счёта в банке. Если денег на банковском счёте нет, то в регистрационную запись Регистра собственности Испании вносится запись о задолженности по налогам.

При неуплате налога налоговый орган вправе взыскать его в судебном порядке.

По испанскому законодательству при покупке недвижимости нерезидентом Испании, в момент подписания купчей у нотариуса, должен обязательно присутствовать специально назначенный налоговый представитель. Подписание договора купли-продажи нотариусом без налогового представителя невозможно. Таким представителем может выступать юридическая компания, или её представитель, который в последствии решает возможные вопросы с налоговым органом по поводу доначисления указанного налога. Письма-уведомления за пределы Испании налоговая администрация не отправляет, а пользуется адресом налогового представителя.

Если вам пришло требование на оплату дополнительно начисленного налога, не нужно отчаиваться. В нашей практике мы не раз опротестовывали и добивались отмены данных решений.

Рекомендуем вам перед приобретением недвижимости решить вопрос о выборе своего налогового представителя.

НАЛОГ НА ВМЕНЁННЫЙ ДОХОД ПО ФАКТУ ВЛАДЕНИЯ НЕДВИЖИМОСТЬЮ

IRNR (Impuesto sobre la Renta de no Residentes sin establecimiento permanente)

Существует ещё один «скрытый налог» – годовой общегосударственный налог на вменённый доход по факту владения недвижимостью, так называемый “Подоходный налог для нерезидентов” IRNR (Impuesto sobre la Renta de no Residentes sin establecimiento permanente). Большинство нерезидентов не платят данный налог, и это приводит к очень серьезным последствиям.

Суть данного налога состоит в том, что иностранным гражданам, нерезидентам Испании, приписывается доход от владения недвижимостью в Испании, даже в том случае, если недвижимость не сдана в аренду и собственник не получает какой-либо реальный доход от владения ею, но потенциально мог бы сдавать её в аренду. Налог составляет от 0,264% до 0,48% от кадастровой стоимости, в зависимости от года её переоценки.

Особенность подоходного налога для нерезидентов состоит в том, что никто в процессе покупки недвижимости о нём не упоминает и не указывает на обязанность его оплаты. Налоговый орган, или его подразделения, не присылают формуляр к оплате и не уведомляют собственника о необходимости оплатить нужную сумму в указанный период. Нерезиденты обязаны сами позаботиться о заполнении налоговой декларации и подаче её в фискальный орган. Формуляр этого налога необходимо самостоятельно заполнить на сайте налоговой администрации, а затем распечатать и оплатить в банке. Проблема в том, что без отличного знания языка и вопросов налогообложения, сделать это практически невозможно.

Обратите внимание, что в соответствии с Законом “О Подоходном налоге для нерезидентов” (Королевский Законодательный Декрет 5/2004), нерезидент обязан указать данные своего налогового представителя. Этот человек (или организация) заносится в базу данных налоговой администрации. Вся важная корреспонденция будет приходить на указанный адрес представителя. Таким образом, ни один важный документ не будет утерян или просрочен. За отсутствие налогового представителя Законом предусмотрен штраф от 2.000 до 6.000 €.

Последствия неуплаты подоходного налога

В случае неуплаты подоходного налога, налоговая администрация имеет право:

- снять сумму долга с вашего счёта в испанском банке (если таковая сумма имеется на счету)

- на счёт в банке также может быть наложен арест, вплоть до приостановки безакцептного списания

- если на счету в банке недостаточно средств, то в учётной записи объекта недвижимости в Регистре Недвижимой Собственности (Registro de Propiedad Inmobiliaria) вносится запись о наличии долга перед налоговой администрацией, что означает отсутствие возможности внесения изменений в купчую при последующей продаже объекта недвижимости, его наследования и т.д.

- налоговая администрация может взыскать этот долг в судебном порядке

- на вас могут быть наложены штрафные санкции

- вы можете подвергнуться одной из внеплановых налоговых проверок

Если у налоговой администрации есть вопросы по уплате подоходного налога, вам могут послать письмо-предупреждение на испанский адрес недвижимости. Однако, если вы не смогли его получить, то его вернут в налоговые органы. Тогда данное предупреждение будет размещено в BOE (Boletín Official del Estado) – бюллетень официальных публикаций налоговых органов, после чего считается, что вы были официально оповещены. Если вы не ответите в ближайшее время, на ваш счёт может быть наложен арест.

31 декабря – последний день подачи подоходного налога для нерезидентов в налоговые органы. Этот налог является отчётом за прошлый год и включает в себя вменяемый доход. Налоговые органы в последнее время все чаще используют способ сопоставления информации для выявления фактов сдачи объектов в аренду, который подразумевает под собой отслеживание использования электроэнергии и его сравнение с задекларированным использованием недвижимости.

КАК ИЗБЕЖАТЬ ПРОБЛЕМ ПРИ ОПЛАТЕ НАЛОГОВ НА НЕДВИЖИМОСТЬ

Мы настоятельно рекомендуем вам назначить налогового представителя в Испании, который мог бы:

- отслеживать своевременную оплату налогов на территории Испании

- представлять ваши интересы перед налоговыми органами Испании

- получать налоговые извещения на ваше имя

- сообщать вам о важных нововведениях в налоговом законодательстве.

Если у Вас есть сомнения в правильности оплаты налогов на недвижимость, вы можете незамедлительно, с нашей помощью:

- получить устную или письменную консультацию по вопросам налогообложения

- заключить годовой договор с налоговым представителем.

- получить выписку формуляра оплаты подоходного налога (IRNR)

- проверить состояние оплаты всех налогов и получить счета к их оплате

- составить и подать ежегодную декларацию по доходам и оплате налога

- оплатить налог через налогового представителя

- автоматизировать списание налоговых платежей со счёта в банке

Данная статья не содержит исчерпывающей информации по вопросу оплаты налогов нерезидентами в Испании. Она освещает лишь общие аспекты налогообложения недвижимости. Для каждого случая налогообложение абсолютно индивидуально и требует отдельного разбирательства в рамках личной юридической консультации.